こんにちはー!!

今回は、私の家の資産運用状況についてお話していこうと思います。

私は、夫婦2人暮らしで義両親が近くに住んでいます。

義両親には良くしてもらっているので、老後のことも面倒をみたいと思い資産運用を頑張っているところです。

皆さんの中にも、これから親の介護資金や自分たちの老後資金、子供の養育費などお金が必要だと思います。

こうやって考えるとお金はいくらあっても足りない気がしますよね。

お金を貯めるのは、1日でも早い方がいいです。

そして、貯め方にもいろいろあります。

貯金・株・保険など様々です。

その人の性格や資金、生活状況で変わると思うので何が正解というのはないと思います。

そんな中で私の家はこんな感じなので、参考にしてもらえたらと思います。

・自分にあっているお金の貯め方

・目標金額を決めることができる

・2016年からFXを始める

・2018年から仮想通貨を始める

・2020年から積立NISA・株を始める

☆お金を貯める方法

お金の貯め方はいろいろあります。

大きく分けて、貯金・債権・生命保険・投資信託・株・FXなどです。

貯金(現金)でお金を貯める

| メリット | ・手元にあるのでいつでも使うことができるので安心感があります。 |

| デメリット |

・銀行に入れておいても利息がほとんど付かないので、インフレにより物価が高くなった場合、お金の価値が下がってしまいます。 ・お金を入れていた銀行が破綻してしまった時に1000万+利息までのお金しか保証されない。 |

※インフレとは

例)リンゴ1個100円で買えていたものが、物価が高くなることによってリンゴ1個110円になり10円多く払うことになると、お金の価値が下がったということになります。

債権で貯める

債権には、国債・地方債・社債・外国債があります。

今回は、国債と外国債の説明をしていきます。

| 国債 | |

|

・「利付国債」 償還期限まで「半年に一回」利息を受け取ることができること、購入単位が5万円からと比較的大きな金額での購入でいます。 しかし、元本割れのリスクがあります。 ・「個人向け国債」 発行後1年経過すれば、「国の買取」によって中途換金ができます。国が責任を持って換金するため元本割れのリスクがありません。 しかし、途中換金では一定の利子相当額が差し引かれてしまう |

|

| メリット |

・銀行よりも金利が高い ・株式投資よりもリスクが低い |

| デメリット | ・元本割れのリスクがあるものがある |

| 外国債 | |

| 発行体・通貨・発行市場のどれかが日本以外のもの | |

| メリット | ・日本よりも金利が高い |

| デメリット | ・為替変動のリスクがある |

生命保険でお金を貯める

生命保険でお金を貯める方法をとっている人は沢山います。

生命保険は身近な物で「備える」という事を考えた時に入りやす入口になっているように思います。

貯めるためには、「終身保険」か「個人年金保険」が一般的です。

|

終身保険 |

|

| 被保険者(保険がかけられている人)が死亡したときに、死亡保険金が支払われます。また、生命保険会社によっては、高度障害になった場合に高度障害保険金が支払われる商品もあります。保障は一生涯続きますが、保険料は亡くなるまで払い続ける(終身払い)か、一定の年齢で払い終える(短期払い)かなど、契約するときに選べます。 終身保険は一般的に、死亡を待たずに解約をすることで解約返還金(解約返戻金)が受け取れます。契約から一定期間経過後に解約した場合、保険料の払込期間や払込額に応じて解約返還金を受け取ることができます。 |

|

| メリット |

・加入時の保険料で一生涯にわたって死亡保障が得られる ・生命保険控除の対象になる |

| デメリット |

・掛け捨て型保険よりも保険料が高くなります ・途中で解約した場合でも解約返還金が受け取れますが、早期解約をすると払込保険料の総額よりも少なくなる可能性があります。 |

| 個人年金保険 | |

| 老後の年金づくりのための保険です。一定の年齢に達したときに、年金形式で保険金が受け取れます。被保険者の生死にかかわらず、一定期間年金が受け取れる「確定年金」、被保険者が生存している場合のみ一定期間年金が受け取れる「有期年金」、被保険者が生存している限り年金が受け取れる「終身年金」などがあります。 個人年金保険の保険料払込期間中に被保険者が死亡した場合は、払い込んだ保険料相当額の死亡保険金が受け取れるのが一般的です。 |

|

| メリット | ・自分で計画的に貯金するのが苦手な人や、お金が貯まってくるとつい使ってしまう人に適しているといえます。 |

| デメリット |

・掛け捨て型保険よりも保険料が高くなります ・途中で解約した場合でも解約返還金が受け取れますが、早期解約をすると払込保険料の総額よりも少なくなる可能性があります。 ・外貨建ての保険は、為替の変動リスクなどの理由によって払込保険料の総額よりも少なくなる可能性もあります。 |

投資信託でお金を貯める

投資信託は、自分で株を運用するよりはリスクが低いものになります。

「投資」を初めてやる方には始めやすいものになります。

| 投資信託 | |

| 投資する人たちから預かったお金をひとつに大きくまとめて、それを投資の専門家(ファンドマネージャー)が運用するという投資商品です。 | |

| メリット |

・少額から購入ができる ・投資のプロが運用します |

| デメリット |

・コストが高い所がある ・少額といっても投資なので元本保証がない |

| 一般NISA | つみたてNISA | |

| メリット | ・投資信託、株式なども含まれるので、より大きい値上がり益、分配金、配当が期待できます | ・少額から長期にわたる資産形成ができる |

| デメリット |

・損失が出ても一般口座や特定口座と損益通算ができず、翌年以降に損益を持ち越すことができない ・非課税期間終了のタイミングで保有資産が元本割れをしていた場合、課税口座へ移管後に値上がりをして、元金が当初の金額に戻ったとしても、値上がりした分の金額は課税対象となってしまいます。 |

・元本割れ後の値上がり元金が課税対象となるリスクがあります |

※つみたてNISA口座で積立ると税金がかかりません。

株でお金を貯める

| 株 | |

|

企業がそれぞれ発行している株式を買う(投資する)ことです。 価格や発行している株式数は、企業それぞれ異なります。 一般的に「上場企業」といわれている企業の株だけ取り引きできます。 |

|

| メリット |

・配当金・株主優待が得られるものがある ・働かずに資産を増やせる可能性がある |

| デメリット |

・損してしまう可能性がある ・ある程度の資金が必要 |

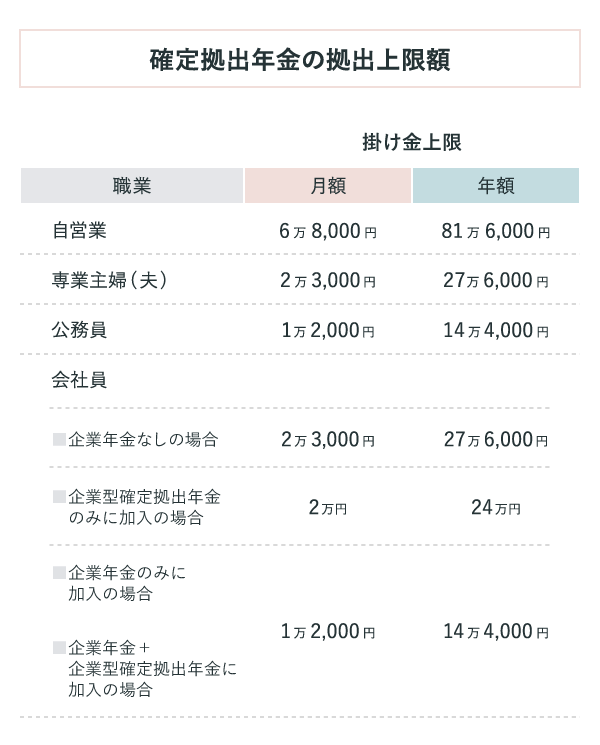

iDeCoでお金を貯める

| iDeCo「個人型確定拠出年金」 | |

| 個人が拠出した掛け金を自ら運用して資産をつくるというしくみ | |

| メリット |

・掛け金は全額、所得控除できる ・受け取る時に税制優遇がある ・転職や退職しても加入できる |

| デメリット |

・60歳になるまで引き出すことはできません(60歳で引き出すには10年以上加入していることが条件で、10年未満の場合、最高65歳まで引き出しが順延) ・元本割れする場合があります ・受け取る時に税金がかかる場合がある |

60歳以降に受給する確定拠出年金を「老齢給付金」といいます。老齢給付金は、5年以上20年以下の期間に少しずつ分割して受け取る「年金」方式か、もしくは一括で受け取る「一時金」方式か、受給方法を選択することができます(年金と一時金を組み合わせることもできます)。

年金の場合は「公的年金等控除」、一時金の場合は「退職所得控除」というように、受け取るときも大きな控除が受けられます。

- 年金で受け取る際は「公的年金等控除」が適用

老齢給付金を年金で受け取る際は、公的年金などの収入と合算した額に応じて、公的年金控除の対象となります。65歳未満だと60万円まで、65歳以上だと110万円まで税金がかかりません。しかし、60万円あるいは110万円を超えた部分は「雑所得」の扱いとなり、課税対象となります。 - 一時金で受け取る際は「退職所得控除」の対象

一時金として受け取る際は、企業などから受け取る退職金と同じ退職所得控除の対象になります。退職金の場合、勤続年数に応じて退職所得控除が増減しますが、iDeCoでは加入年数になります(1年未満の端数がある場合は切り上げて計算)。例えば、フリーランスの人が40歳から60歳になるまでの20年間積み立てた場合、退職所得控除額は800万円となります。一時金として受け取る金額が800万円以下であれば、税金はかかりません。

FXでお金を貯める

|

FX |

|

|

世界各国の通貨を売買(投機)することです。 ※投機とは機会に乗じて、短期間で利益を得ようとする行為です。 投機出来る通貨数はFX業者によって違います。 |

|

| メリット |

・少額の資金で始めれる ・24時間、取引ができる ・働かずに資産を増やせる可能性がある |

| デメリット |

・損してしまう可能性がある |

☆我が家のお金の貯め方

我が家はリスク抑えるために、いろいろな物に分散しています。

貯金・生命保険・投資信託・株・FX・仮想通貨をしています。

投資信託 (2022年5月1日現在)

| 評価額 | 評価損益 | |

| SBI-SBI・V・S&P500インデックス・ファンド | 4,980,284 | +588,659 |

| SBI-SBI・V・米国高配当株式インデックス・ファンド | 516,648 |

+66,640 |

| eMAXIS Slim全世界株式(除く日本) | 36,049 | +2,715 |

| eMAXIS NASDAQ100インデックス | 145,020 | ⁻4,983 |

| 楽天・全米株式インデックス・ファンド(※積立NISA) | 1,537,780 | +221,124 |

評価額 合計 7,215,781

評価損益 合計 +874,155

国内株式

| 評価額 | 評価損益 | |

| オークワ | 87,100 | -6,000 |

| アークス | 204,000 | -14,700 |

| エディオン | 117,000 | +1,800 |

| 三菱UFJ | 75,430 | +30,630 |

評価額 合計 483,530

評価損益 合計 +11,730

保険

| 掛け金(60歳まで) |

65歳で受け取る場合 |

|

| マニュライフ生命 | 6,203,348円 | 7,545,000円 |

| 外貨建保険(おにぎり) | 12,396米ドル | 16,655米ドル |

| 外貨建保険(夫) | 25,890米ドル | 31,687米ドル |

他にも、個人年金保険・iDeCo・FX・仮想通貨がありますが今回は記載していません。

☆目標金額の設定

ここで、生きていくうえでどれくらいのお金が必要なのか目標を設定していこうと思います。

月に使うお金は家庭によって様々です。

私の家では、月に25万の計算で考えていきます。

普通に貯めると25万×12ヶ月=300万 300万×30年=9000万

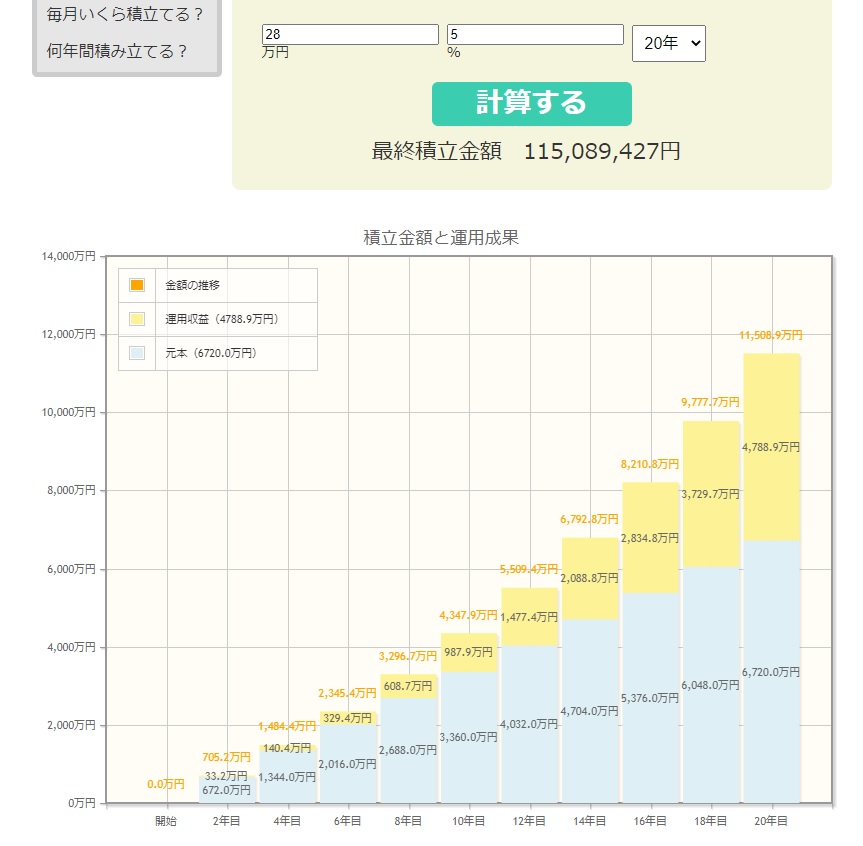

税金のことも考えると、年28万の利回り5%・20年間で1億1500万円は必要です!!

60~90歳まで無収入だと考えるとこんなにも必要になります!

この金額って、現実的じゃないですよねw

そこで、最近流行りの「FIRE」で資金がいくら必要か考えてみました。

定年を待たず、なるべく早期にサラリーマン生活を終え、資産運用などを中心に生活していくライフプラン

ここで必要なのは「4%ルール」です。

これは、「生活費を投資元本の4%以内に抑えることで資産が目減りせずに暮らせる」というアメリカ発祥の理論が元になっています。

これは、年間支出の25倍まで蓄えた資産を年利4%で運用することが前提で、そうすれば不労所得だけで生活できるというものです。

FIREで必要な資産はこの25倍なので、300万円×25=7,500万円となるのです。

しかし、月に10万円の収入があれば4500万円でゆる~くFIREができます。

完全でなくてもストレスを減らすことができます。

我が家の目標は4500~7500万円になります。

☆狼狽い売りをしない方法

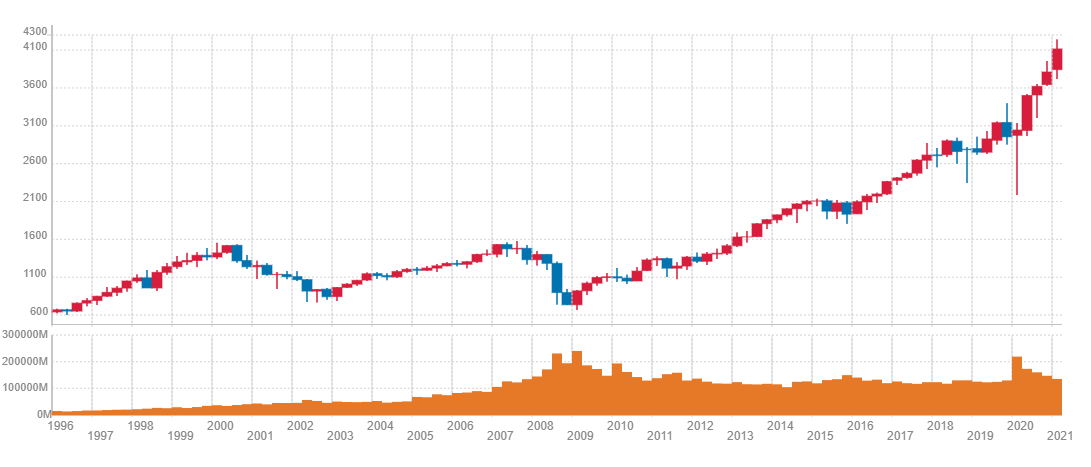

下のチャートはS&P500のチャートです。

S&P500を買っている人も多いと思うのでこちらを例にあげました。

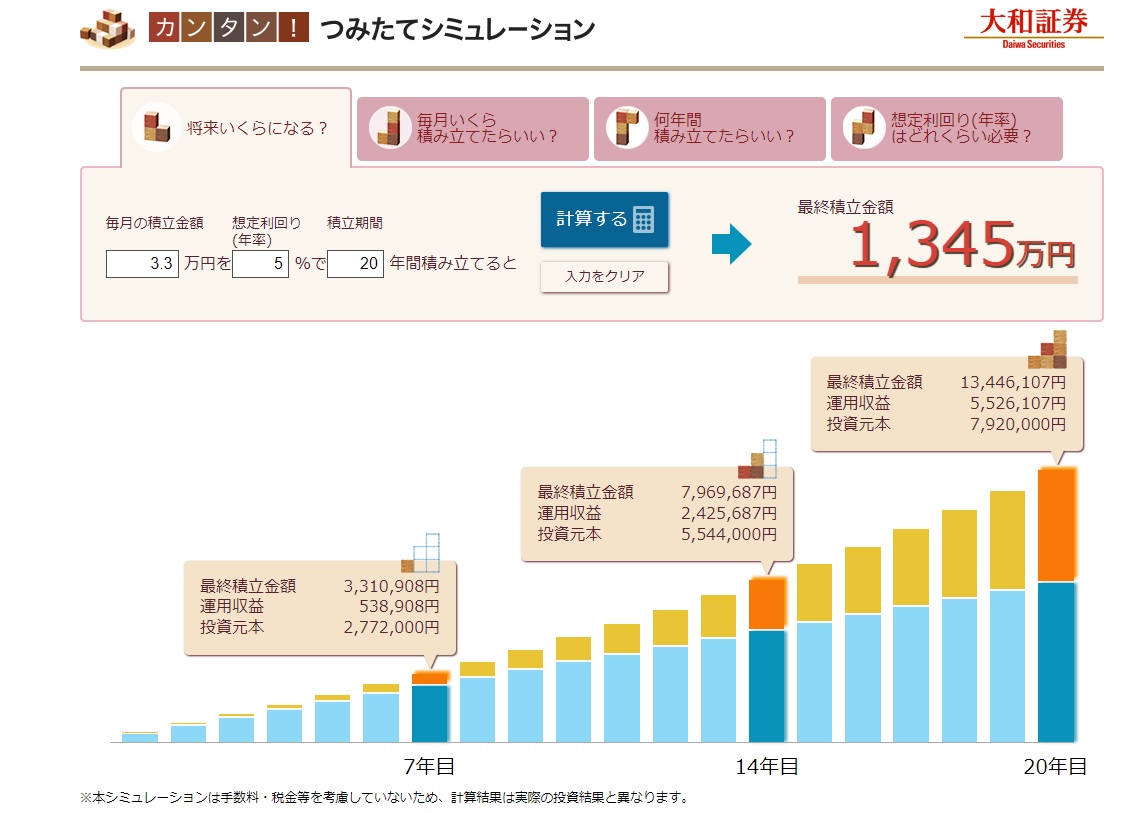

S&P500で1999年から20年間3万円ずつ積立をしたときの検証をしてみました。

2回の暴落を受けて、それでも積立をしていくとなんと20年後には、7,200,000円納めて13,248,438円になっていました。

なんと、600万以上のプラスになったのです!!

つみたてNISAのシミュレーションで年利5%の時の計算とだいたい同じになりました。

2000年のITバブルやリーマンショックなどこの時の暴落は、高値で買っていたら50%もの下落となっています。

そして、暴落は2~3年続くと考えられます。

そして、近年のチャートはこういった暴落がありません。

コロナで下がったのも一気に戻ってしまいました。

それを踏まえてかけかたを考えていかなければいけません。

☆まとめ

・つみたてNISAなどを使った場合、年利5%で計算するのがいい

・積立をする場合は50%以上の下落も想定しておく